亞洲增長前景相對全球其他市場更為樂觀,企業盈利佳為亞洲股市帶來動力。儘管亞洲股市今年已經大幅上升,但由於估值不高,我們仍看好亞洲股市繼續有較佳表現。

出口是帶動亞洲區增長的重要因素之一,2017第一季,新興亞洲出口按年上升5.6%,反映區內經濟體受惠於環球經濟改善。另一項可望支持股票表現的重要因素是盈利增長。美國銀行美林研究報告指出,2017年亞洲每股盈利增長預測為20.5%,且數字呈持續改善之勢,反映亞股走勢有充足支持。

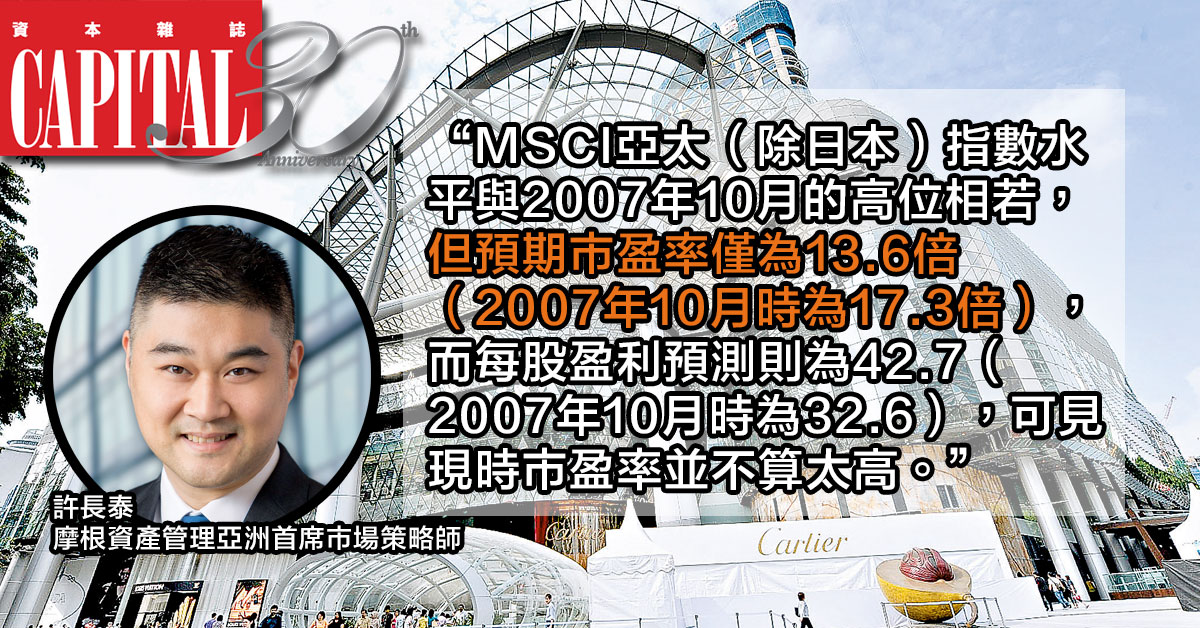

今年,亞洲股票已累積雙位數字的升幅,但與2007年的市場高位相比,估值仍具吸引力。截至8月底,MSCI亞太(除日本)指數水平與2007年10月的高位相若,但預期市盈率僅為13.6倍(2007年10月時為17.3倍),而每股盈利預測則為42.7(2007年10月時為32.6),可見現時市盈率並不算太高。

在股息投資方面,亞洲的股息水平整體較其他地區更勝一籌,這從不同MSCI指數成分股的股息率可見一斑。就股息水平而言,MSCI亞太(除日本)指數當中,派發4%以上股息的公司數目高於美國、歐洲及日本,整體派息股票亦較多,可見當中潛藏更多吸引機遇。

與此同時,亞太區內匯聚不同的股息投資優勢。香港、澳洲及東南亞的若干成熟市場具備不少高息防守股,而中國及南韓等新興市場方面,由於政府大力推動股息改革,故投資者及股東均可望受惠。行業方面,銀行股可望因加息趨勢而帶動淨邊際利潤,而公路股收益靠穩,亦提供不俗收益來源。

亞洲股票在增長策略方面,亦存在不少亮眼投資機會,原因是多項結構性主題帶來不同的投資啟示。在金融服務範疇更廣更深的前提下,不同的金融相關行業料將受惠於仍有待開拓的商機。另外,人口結構改變亦帶動不同需求轉變,不論是教育還是長者醫療等方面,均有可觀增長機遇。而隨著經濟持續發展,生活質素進一步提升,消費模式亦隨之改變,利好不同消費相關行業的增長前景。

論及風險因素,中國在環球經濟中舉足輕重,內地經濟過去傾向由固定資產投資主導,現已逐漸改為由消費帶動,這「雙速」經濟面對許多挑戰,若因政策誤差而導致經濟硬著陸,將會對市場造成打擊。地緣政治亦帶來不明朗因素,北韓的軍事舉措令局勢緊張,若該國行動進一步升級,市場亦可能出現波動。另一方面,美元短期反彈的風險或為亞洲市場帶來潛在負面影響。

儘管亞洲股票市場於今年首八個月錄得顯著升幅,但與2007年市場高位比較,估值仍未算過高,而盈利增長預測更可望帶來若干支持。亞洲股票市場蘊藏不少機遇,不論是收益還是增長主題,均可望在不同行業內找到具潛力的投資。在投資亞洲股票時,投資者可按個人需要及風險承受能力,多加留意股息及增長策略的回報潛力及風險因素,為組合增添不同的收益及增長來源。