上週金、股、匯翻起大浪,避險資金再作大遷徙,資金抽離美元及黄金,在「套利交易拆倉」(Carry Trade Unwinding)下,資金大舉轉投美國10年期債券,導致其債價急升,債息回報率下跌至新低(1.126%)

上週新型冠狀病毒在環球加劇擴散,引起市場恐慌,觸發環球股市大跌。以全球股市龍頭的美股為例,道指全週曾最多跌近4,523點(或15%),最低曾跌至24,682;週五 (28日)收市前作了顯著反彈,最後收在25,533。

在今次環球股市大跌下,美元及黃金未能成為「避險天堂」角色;相反,兩者都被大舉拋售而大跌,尤其是黄金的跌勢十分凌厲,上週全週曾最大跌幅近127美元(或7.6%),因美元的下跌,導致一眾非美貨幣匯價上升(除日圓及瑞郎外)。

為何避險資金捨棄美元、黃金 ?

先說美元下跌的因由,上週聯儲局局長鮑威爾已表明今次疫情惡化對經濟的影響感到擔憂。上週五(28日), 華爾街多間投行如高盛、美銀等,均表示預計美聯儲局將在3月19日議息時將會大刀闊斧地減息0.5%,而CME FedWatch顯示3月份減息0.5%的機率更高達94.9%。在這個預計大幅減息的氣氛下,促使了市場抛售美元,令非美貨幣上升(除日圓及瑞郎外)。

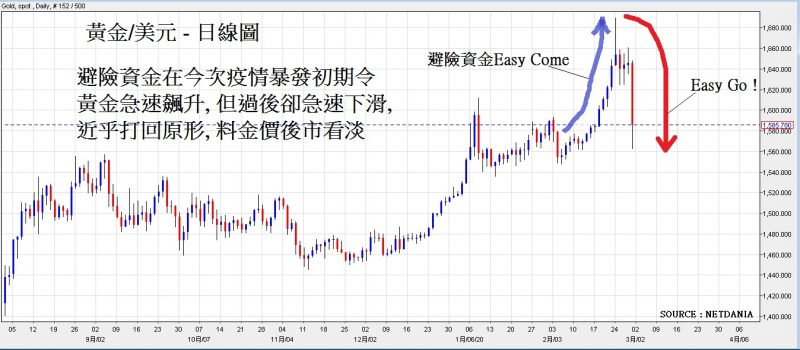

至於黃金大跌的因由,可歸咎其避險角色過去習性都是短暫的。過去多年,每當避險情緒最初爆發時,黃金都可算是升得最快的一個避險工具,但避險資金在流入黃金方面,總是表現得「 來得快, 去也快」(Easy Come , Easy Go ),以往避險資金總是對黃金「變臉」得最快,話走就走。在2月3日金價仍是1,547美元,在疫情爆發後的3週共升了近142美元(最高1,689) ,在上週金價一週內大跌了127美元,上週五單日已跌過最多83美元(最低曾見1,562), 跌勢令金價幾乎打回原形。所以,未來日子因避險情緒高漲下而買入黃金投資者,應以短線為主。

避險資金無路可逃,唯有去美債

過去傳統的避險資產都是不離以下5項為主: 美元、日圓、瑞郎、黄金及美國債券(尤其以10年期為主)。但最近這個金融生態出現了暫時性的變化,首先美元及黃金為何被避險資金捨棄 ? 上段文章已解說了,至於為何市場唾棄了買入日圓及瑞郎來避險? 本文之前都提及過,日本及瑞士央行在2月第一個星期已發表了其貨幣政策聲明,他們均表明若疫情惡化,兩國央行會進行更寬鬆的貨幣政策來應付經濟下行的風險;也就是說,兩國央行的政策都傾向要令其貨幣貶值來刺激經濟。

但為何日圓及瑞郎上週急升 ? 皆因是「套利交昜拆倉」帶動下而升,當然不排除有部分是因為避險而買入日圓及瑞郎。但主要因素都是因「拆倉」影響下令日圓及瑞郎升值,其他商品如黃金,上週的大跌,主因也是「拆倉」的帶動下而大幅下跌。

而避險資產中的美債無改變其避險因素,雖然回報率低但勝在風險低,因此資金集中流入美債令債價急升,造就了10年期債息回報率創新低。

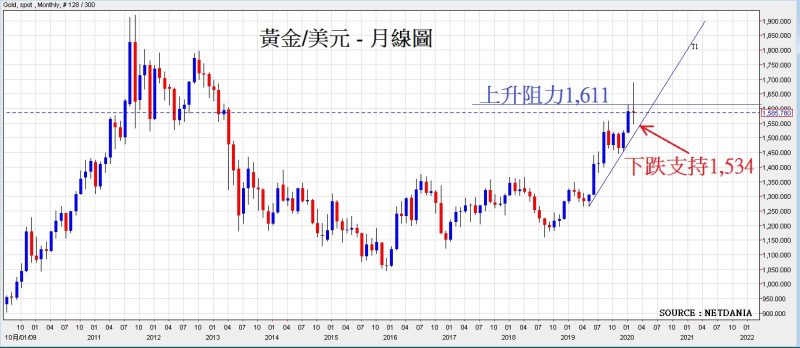

黃金後市料向下

從技術分析來看,金價在月線圖的陰陽燭出現了向下十字星,預計未來一個月看淡,短線可望回升,上升阻力為1,611,下跌支持為1,534。